"La habilidad es lo que eres capaz de hacer.La motivación determina lo que harás.La actitud determina lo bien que lo harás- Lou Holtz "

Llevo un tiempo sin publicar nada,aunque pronto volveré a hacerlo. La buena noticia es que después de dejar un trabajo en plena crisis porque dejé de encontrarle un sentido,después de volar y vivir unas experiencias enriquecedoras en todos los sentidos en Inglaterra, después de pasar meses buenos y no tan buenos en casa, esperando a que me llegara una oportunidad mientras descubría que tenía habilidades ocultas, después de eso, ésta llegó. Y llegó para quedarse, o al menos eso intentaré yo.

De repente todo empieza a converger, pero no es casualidad, ni suerte. Se trata de aprender a ver las cosas con perspectiva, de no dejar de cuidar lo que sí tienes y de apoyarte en ello, de no dejar de soñar ni de querer intentar. A lo mejor para mí ha sido fácil, por alguna extraña razón tengo a mucha gente cerca, grandes personas que caminan siempre conmigo. Me gustaría que esto sirva a todos los que han estado en mi situación, para que no dejen de perseverar, ya que al final, el día menos pensado cuando peor estén, les llegará la oportunidad.

Se trata de hacer lo que puedas, con lo que tengas,donde estés.

.... al final, SÍ PASA.

Un blog para los que no tienen por qué saber tecnicismos económicos y sí quieren enterarse de la actualidad económica que acontece

miércoles, 6 de noviembre de 2013

viernes, 27 de septiembre de 2013

¿Sabes cómo se crea El Dinero?

Os habéis

preguntado alguna vez, ¿Cómo es posible que durante años, entidades,

instituciones, empresas y particulares se hayan ido endeudando cada vez más? ¿De

dónde o cómo se ha creado todo ese dinero? El fin de este artículo es

explicaros, de una manera sencilla, el concepto de creación del dinero, pero

antes me gustaría dejar claras varias nociones que están relacionadas, y que

ayudarán a consolidar la idea global.

Nos

encontramos con que existen dos tipos de dinero, uno sería el que conocemos como el dinero físico, formado por las monedas y

billetes en circulación en nuestra economía, y

por otra parte está el dinero

bancario, que es el que crean los bancos a través del dinero que prestan

utilizando los depósitos de sus clientes. Los bancos no imprimen dinero, pero

lo crean, siendo el banco central de

cada país el que se encarga de autorizar si se fabrica o no más dinero. En el

caso de España, esta decisión depende del BCE.

¿Y por qué los bancos centrales, no imprimen la cantidad necesaria de billetes para pagar sus deudas? Eso sería lo sencillo en un mundo donde no afectasen otras variables, pero el valor del dinero depende de la oferta y de la demanda del mismo, cuando hay mucha oferta este valor disminuye drásticamente, y estaríamos comprando los mismos bienes por más dinero, que eso es en resumidas cuentas, el significado de inflación. Os pondré un ejemplo:

Imaginad al dependiente de una frutería, éste vende los plátanos a 1€. Si el gobierno decide ampliar su Oferta Monetaria (cantidad de dinero en circulación*), los ciudadanos tendrán más dinero para gastar, y el frutero tendrá a más clientes. Por ello, él pensará que al haber más consumo, lo mejor será subir los precios para ganar más, o bien considerará oportuno incrementarlos, porque no va a poder abastecer a toda la demanda, y sabe que al subir precios perderá a parte de los clientes (El frutero sigue con la misma cantidad de fruta que la que tenía, porque la producción de la misma no se ha incrementado). Por ende, empieza a cobrar ese mismo plátano a 1,50€. Este mismo proceso, le pasará al frutero cuando sea él, el que vaya a comprar a su proveedor de fruta, y éste también le cobre más dinero por los mismos productos.

Se trata de un efecto dominó, razón

por la cual, se conoce a la inflación como una subida de precios generalizada.

De ahí que el BCE, se encuentre reticente con

las políticas de Expansión de la Oferta Monetaria (inyectar más dinero en la

economía*), y por ello se ponen

objetivos de inflación a medio y largo plazo, que están entre un 0% y un 2%

actualmente. Por tanto, si quieren que los precios no suban por encima

del 2%, no pueden imprimir todo el dinero que quisieren.

La inflación

será negativa, cuando no vaya acompañada de un incremento en la producción de

los bienes y servicios. En el ejemplo anterior vemos, cómo pueden subir los

precios porque hay mucha gente con más dinero para comprar, pero al mismo

tiempo, la producción no aumenta en la misma proporción. No hay oferta para toda

la demanda (no hay toda la cantidad de fruta que los clientes desean), y lo

único que se consigue es incrementar los precios, con la connotación negativa,

de que los productos nacionales se vuelven más caros, provocando una

disminución en las exportaciones e incremento de las importaciones, en

detrimento de la producción interna. Además, el dinero perdería valor (cuando hay algo en

abundancia, ese algo pierde valía). Esto lo veréis de forma clara todos los que

hemos vivido el cambio del euro ¿a qué con cien mil pesetas se compraban más

cosas que con seiscientos euros?

Consiguientemente, la cantidad de moneda que circule debe ser estable y estar relacionada con el crecimiento real de la economía, porque de lo contrario podría arruinar la economía del país. El dinero no es riqueza, el dinero es un medio de pago que nos permite el intercambio de bienes y servicios, por lo que la riqueza no se hace imprimiendo más papel moneda, sino produciendo. Es por ello, que la decisión de imprimir o no más dinero, dependerá en gran medida del PIB del país. (Antiguamente se hacía en función de las reservas en metales como el oro).

Procedamos a

centrarnos en el proceso de Creación del Dinero. Debemos saber que los bancos

captan depósitos (plazos fijos y cuentas a la vista) de los ahorradores, a

cambio de pagarles un tipo de interés determinado, y utilizará esos depósitos para prestar

dinero, a un tipo de interés más alto que al que está pagando por los

depósitos.

Lo hacen confiando en que los ahorradores no retirarán sus fondos al mismo tiempo, en cuyo caso, se produciría lo que conocemos como “Pánico Bancario”. Para atender a las peticiones de liquidez (cuando los clientes sacan dinero de sus cuentas), existen las reservas obligatorias cuyo porcentaje es de un 2% del total del depósito, y a esto se le conoce como “Coeficiente de caja o Coeficiente Legal de Reservas” (este coeficiente lo determina el BCE, y es el instrumento de política monetaria que le permite poder controlar la liquidez de la economía). El otro 98%, el banco lo utiliza para prestar dinero y a su vez, crearlo.

Lo hacen confiando en que los ahorradores no retirarán sus fondos al mismo tiempo, en cuyo caso, se produciría lo que conocemos como “Pánico Bancario”. Para atender a las peticiones de liquidez (cuando los clientes sacan dinero de sus cuentas), existen las reservas obligatorias cuyo porcentaje es de un 2% del total del depósito, y a esto se le conoce como “Coeficiente de caja o Coeficiente Legal de Reservas” (este coeficiente lo determina el BCE, y es el instrumento de política monetaria que le permite poder controlar la liquidez de la economía). El otro 98%, el banco lo utiliza para prestar dinero y a su vez, crearlo.

La mejor

manera de entenderlo, es a través de un ejemplo.

Supongamos que he ahorrado 1000€ y quiero llevarlos a un banco para ingresarlos en mi cuenta. Mi entidad, dispondrá de 980€ para poder prestarlos a otro cliente y se quedará 20€ en caja como reserva (2% de 1000). Posteriormente mi entidad, concede un préstamo (por980€) al Cliente A para que se compre una bici, y éste cuando tiene el dinero, paga a la tienda que se la vendió.

*Inciso: En esta primera parte del ejemplo, vemos como con un depósito de

1000€, el banco ha creado 980€, porque ahora yo tengo en mi cuenta los 1000€ que

ingresé, y el otro cliente tiene en su cuenta también 980€ para poder disponer

de ellos; aunque realmente, físicamente sólo hay 1000€ y no 1980€.

Seguimos con el ejemplo, la tienda

que le vendió la bici al Cliente A, ingresa 980€ en su banco. De ese depósito, su banco queda en reservas 19,6€ y presta a una empresa los 960,40€. (De los

980€ ha vuelto a crear dinero por 960,40€). La empresa compra unas materias primas

que necesita a un proveedor, quien al recibir el dinero, lo deposita en su banco. Esa entidad tendrá 960,40€

nuevos, de los cuales prestará 941,20 € y 19,20€ serán asignados a reservas. Así

podríamos seguir hasta que se acabaran los mil euros del depósito inicial.

En economía

se utiliza el Multiplicador del Dinero (que es un

coeficiente cuya fórmula es 1/coeficiente de caja) para conocer cuánto dinero

se puede crear a partir de una base monetaria dada (que en nuestro ejemplo

serían los 1000 euros), y de un coeficiente de caja determinado (% de reservas). Si

utilizamos los datos del ejemplo, veríamos que con una base monetaria de 1000€ se

crearían 50.000€.

1000€x

1/0,02 =50.000€.

50.000€

serían los euros que los bancos crearían de “la nada” solo utilizado un

depósito de 1000€. Y yo les lanzo una pregunta, ¿Qué pasaría si la población

deja de ingresar dinero en los bancos?

Adjunto un vídeo, donde se puede aprender mucho y de una forma sencilla sobre todo este

proceso de creación de dinero. http://www.youtube.com/watch?v=zigHDdIosM8

*Inyectar dinero en una economía: Dicha

función le corresponde a los bancos

centrales, y consiste en ingresar más dinero en los mercados. Para ello

utilizan a las entidades bancarias, concediéndoles préstamos a un tipo de interés

asequible. Las entidades bancarias tendrán más dinero para prestar, y así empezarán a ponerlo en circulación a

los ciudadanos.

lunes, 9 de septiembre de 2013

Tres Mil

MUERE

LENTAMENTE

Muere

lentamente quien se transforma

en esclavo del hábito, repitiendo todos los días

los mismos trayectos, quien no cambia de marca,

en esclavo del hábito, repitiendo todos los días

los mismos trayectos, quien no cambia de marca,

no arriesga

vestir un color nuevo

y no le habla a quien no conoce.

y no le habla a quien no conoce.

Muere

lentamente quien hace de la televisión su gurú.

Muere lentamente quien evita una pasión,

quien prefiere el negro sobre blanco

y los puntos sobre las “íes” a un remolino de emociones,

justamente las que rescatan el brillo de los ojos,

sonrisas de los bostezos, corazones a los tropiezos

y sentimientos.

Muere lentamente quien evita una pasión,

quien prefiere el negro sobre blanco

y los puntos sobre las “íes” a un remolino de emociones,

justamente las que rescatan el brillo de los ojos,

sonrisas de los bostezos, corazones a los tropiezos

y sentimientos.

Muere

lentamente quien no voltea

la mesa cuando está infeliz en el trabajo,

quien no arriesga lo cierto por lo incierto

para ir detrás de un sueño,

quien no se permite por lo menos

una vez en la vida, huir de los consejos sensatos.

la mesa cuando está infeliz en el trabajo,

quien no arriesga lo cierto por lo incierto

para ir detrás de un sueño,

quien no se permite por lo menos

una vez en la vida, huir de los consejos sensatos.

Muere

lentamente quien no viaja,

quien no lee, quien no oye música,

quien no encuentra gracia en sí mismo.

quien no lee, quien no oye música,

quien no encuentra gracia en sí mismo.

Muere

lentamente quien destruye su amor propio,

quien no se deja ayudar.

quien no se deja ayudar.

Muere

lentamente, quien pasa los días

quejándose de su mala suerte o de la lluvia incesante.

quejándose de su mala suerte o de la lluvia incesante.

Muere

lentamente, quien abandonando

un proyecto antes de iniciarlo,

no preguntando de un asunto

que desconoce o no respondiendo cuando le

indagan sobre algo que sabe.

un proyecto antes de iniciarlo,

no preguntando de un asunto

que desconoce o no respondiendo cuando le

indagan sobre algo que sabe.

Evitemos la

muerte en suaves cuotas,

recordando siempre que estar vivo

exige un esfuerzo mucho mayor que

el simple hecho de respirar.

recordando siempre que estar vivo

exige un esfuerzo mucho mayor que

el simple hecho de respirar.

Solamente la

ardiente paciencia hará

que conquistemos una espléndida felicidad.

que conquistemos una espléndida felicidad.

Martha Medeiros

Tres mil son

parte de las muchas razones por las que no muero lentamente.

Un amigo me

dijo una vez, que si algo hay que perder, que sea el miedo a intentarlo siempre una vez más.

Gracias por las 3000 visitas.

lunes, 26 de agosto de 2013

Una llamada a la acción: BUSINESS ANGELS

Montar un

negocio surge de la idea y de la decisión para llevarla a cabo, lo más

complicado es llegar a esa idea, la decisión es casi obligatoria en los tiempos

que nos acechan. Para aquellos que tengan en mente llevar a cabo un proyecto

empresarial os dejo un corto artículo

sobre una alternativa a la hora de financiarse.

El Business

Angel conocido en España como inversor

ángel, inversor particular ó inversor informal entre otros, es una persona

física con un amplio conocimiento en determinados sectores y con capacidad de

inversión, que financian a compañías Star-Up* impulsando el desarrollo de proyectos

empresariales con alto potencial de crecimiento y que acaban de nacer.

Lo primero

que suele hacer un emprendedor cuando tiene una idea, es buscar quién la

financie. Hoy en día acudir a una Entidad Financiera queda en una utopía para este tipo

de negocios de nueva creación, ya que los bancos no están muy por la labor de

financiar proyectos de modelos de negocios que no estén consolidados. Es por

ello, que se acude a la familia, amigos y a ciertos “locos” que quieren

invertir en empresas de incierto futuro. Seguro que alguno de vosotros ya

habréis oído hablar de las “tres F” iníciales en inglés de familia, amigos y

locos (Family, friends,fools). De forma alternativa a estos tres grupos, nos

encontramos con los Business Angel.

Algunas de las

características de estos grupos son que invierten su propio dinero, a

diferencia de las sociedades de Capital Riesgo que invierten fondos de

terceros; toman sus propias decisiones de inversión; invierten en empresas

cuyos promotores no tienen ningún tipo de parentesco con ellos; y aunque buscan

la rentabilidad en su inversión, no es el único fin, ni siquiera el primero.

Buscan cubrir esa falta de liquidez que hay en las primeras fases del ciclo de

creación de un negocio, liquidez que es tan complicada de conseguir, teniendo

en cuenta el riesgo de este tipo de empresas debido a la incertidumbre de la viabilidad

del negocio, provocando que la financiación bancaria resulte inadecuada en

estas fases.

Otro aspecto importante de la contribución del Business Angel se produce cuando su aportación a la empresa no se queda solamente en el porte monetario, sino que incluye, además de dinero, su tiempo, actuando como mentor del emprendedor. De esta forma el Business Angel contribuye al desarrollo de la empresa en la que invierte poniendo a disposición del equipo emprendedor su red de contactos y su experiencia.

Empresas de

tanto éxito como The Body Shop, Amazon, Skype, Starbucks o Google contaron en

sus inicios con el apoyo de un Business Angel.

Para algún

interesado os dejo el link de la página de la Organización EBAN (European

Business Angel Network), que es el representante europeo para la comunidad de

inversores etapa temprana, reuniendo a más de 100 organizaciones miembros de 28

países.

Como se dice

en uno de mis libros favoritos “Caminando en línea recta, no puede uno llegar

muy lejos”. Atrévanse a pensar, y en eso me incluyo. Al fin y al cabo cada uno

de nosotros somos un “Yo S.L”, busquemos la mejor versión de nosotros mismos.

*Star-Up:

Término que se asocia a empresas de nueva creación, con un negocio de

funcionamiento limitado pero con grandes posibilidades de crecimiento. Tienen

un perfil de riesgo-recompensa atractivo y recoge sobre todo a empresas

relacionadas con el sector tecnológico y con grandes dosis de innovación. No

son negocios que requieran grandes inversiones, por eso no son objeto de

inversión de las sociedades de Capital

Riesgo, que buscan grandes inversiones y en negocios cuyos ciclos de vida ya

están más avanzados.

viernes, 9 de agosto de 2013

Fondos Buitres, los depredadores que se alimentan de la crisis

El nombre

conocido de estos fondos en inglés es

“distresed debt”. En los últimos tiempos han cobrado un gran protagonismo en la

actualidad económica internacional, son los especuladores por excelencia y me

gustaría que no os perdierais la oportunidad de conocerles.

Se pueden

definir como organizaciones que forman *fondos

de capital riesgo que operan en las economías de todo el mundo, detectando

bancarrotas para así saldarlas con el acreedor (Quien compra el bono, el que

presta dinero) a un precio bajo y forzar

al deudor (Emisor del bono, al que le es prestado el dinero) a saldar su deuda

por sumas más elevadas que la deuda original. Compran deudas públicas fallidas,

créditos fallidos, empresas fallidas por un precio entorno a un 20%-30% de su

valor nominal (valor inicial). Debemos entender que un inversor que compró bonos de una entidad con problemas financieros

y sin perspectiva de mejora, y que ve

como los bonos pierden valor en el mercado secundario (Es un mercado donde los

compradores de bonos pueden venderlos a otros inversores que puedan estar

interesados) perseguirá su venta. Muchos bonistas se asustan y prefieren

venderlos al precio que sea, aquí es cuando los fondos buitres aprovechan para

comprar deudas baratas para posteriormente reclamar con litigios al deudor, el

valor de los bonos, pero OJO el valor nominal

del bono, que no es el valor por el que ellos lo han comprado como ya he

indicado anteriormente. El poseedor del bono tiene el

derecho de cobro de ese valor nominal más en su caso, intereses de

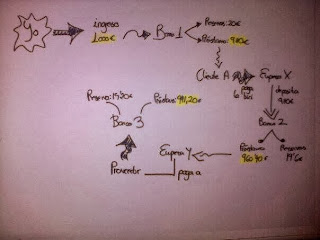

demora. Os pongo a continuación un pequeño esquema donde mentalmente podéis vislumbrar mejor la operación.

Los fondos

buitres son inversionistas de alto riesgo, prestan dinero a quienes calculan

que no podrán devolvérselo, localizan malheridos y esperan a que sus víctimas

se recuperen con fondos públicos, y así cuando el dinero vuelve a fluir acuden

a los tribunales para exigir el precio inicial de los títulos, y si el país ó

empresa no tiene dinero, proceden a embargar los bienes que ellos consideren

oportunos. Sin ir más lejos, seguro que todos sois conocedores del caso de la

fragata Libertad argentina, que fue expropiada al gobierno por su deuda

contraída tras el default.

Todos

desgraciadamente, estamos viendo cómo este escenario se produce en nuestro

marco europeo, cómo las especulaciones han hecho tambalear las primas de

riesgos de países como España, Italia y los que ya cayeron como Grecia,

Portugal e Irlanda. Hay algunos grupos internacionales que hacen campaña contra

ellos, como Jubilee Debt Campaign, y medios de prensa internacionales (BBC, The

Guardian) que les siguen la pista, advirtiendo sobre sus prácticas deshonestas

y contando quiénes son y cómo operan.

Aunque este

tema es extenso, espero que os quedéis con la idea de que son fondos que actúan

realizando inversiones de alto riesgo, amparándose en legislaciones que

protegen este tipo de inversiones, este ya sería otro artículo, porque el poder

que estos grupos ejercen en los gobiernos no es casualidad.

¿Quiénes están detrás de estos fondos?

Son un

selecto número de firmas de capital riesgo las cuales para ganar presencia en

un país y poder acceder a oportunidades, fichan a nombres conocidos de la

sociedad, y a personas que han trabajado para *bancos de inversión. Estas personas serán las que conociendo el

mercado de su país, localicen “gangas”. Entre otras firmas, las más conocidas

son Cerberus; Lone Star; Fortress;York Capital Management…

Os dejo un

dato curioso, Cerberus tiene una filial europea llamada Promontoria Holding XXII,

siendo uno de los fondos buitres más grandes del mundo, la inversión de

créditos inmobiliarios impagados es una de sus especialidades. El hijo del ex presidente

del gobierno Jose Mª Aznar, es el embajador en nuestro país.

Me despido

con una cita de Victor Khosla presidente

de Cerberus Capital Management, juzguen por si solos.

“La

transformación de deuda privada en deuda pública se ha ido haciendo de forma

lenta y soterrada. Pero los vencimientos se acumulan y pronto (3 o 4 meses) la

hoja de ruta de la socialización de pérdidas se acelerará exponencialmente y

los rescates sistémicos de España e Italia se pondrán sobre la mesa. Entonces

nosotros compramos la deuda mala y esperamos a que alemanes, franceses, el FMI,

EEUU o China salgan al rescate.”

*Fondos de

Capital Riesgo: Invierten en empresas, transacciones o instrumentos sobre los cuales no hay seguridad de retorno de

la inversión realizada, con el fin de obtener sobre los mismos, un rendimiento

mayor que el corriente al pedir unos intereses más elevados por esa falta de

certeza.

*Bancos de

Inversión: Centran su actividad exclusivamente en la financiación del

desarrollo de las grandes empresas. Un ejemplo, Lehman Brothers

miércoles, 24 de julio de 2013

Conoce un poco más sobre el FMI

Empezaremos diciendo que es una institución formada por 188 países, fue creada en 1944 y su sede está en Washington, aunque posee varias delegaciones por todo el mundo.

Sabemos que el FMI juega un papel importante en la

crisis que nos acontece, pero ¿Sabéis por qué? ¿Por qué presta dinero y cómo

saca los recursos para poder hacerlo? Vamos a intentar explicar esto sin que

sea algo aburrido.

Al ser una institución

mundial, lo que busca es favorecer, a través de la cooperación de los países

miembros y del asesoramiento, la expansión y el crecimiento del comercio

mundial, y conseguir disminuir la pobreza de los participantes. Para ello,se necesita que haya una estabilidad económica y financiera

dentro de los países miembros, esa estabilidad puede verse afectada por varias

cuestiones como son los *tipos de cambios.

El FMI buscará la estabilidad de los tipos cambiarios para que no existan

depreciaciones con fines de competencia, es decir, que las monedas bajen su valor

para ser más competitivas con respecto a otras y que así sus exportaciones sean más

atractivas. Siguiendo el hilo anterior, para mantener esa estabilidad

económica-financiera deben evitar las crisis en el sistema, orientando a los

países a adoptar medidas económicas. Desarrolla un papel muy importante en la

resolución de las crisis, concediendo créditos a los países afectados y así

evitar que la inestabilidad de un país afecte al resto.

¿Cómo

consigue recursos para prestar dinero?

A parte de

los intereses, bastante altos, que cobran por la cesión de préstamos, la

principal vía de recursos es a través de las cuotas que pagan los diferentes

países miembros.

Cada país paga una cantidad diferente y ésta depende de las

características de su economía, es decir, de la posición del país en la

economía mundial. Esta cuota otorga un número de votos y supondrá el tope de

sus compromisos financieros. Cuanto más se pague, más peso se tendrá en la toma

de decisiones y más accesibilidad a la financiación, esto implica que cuanto

más aporte, más ayuda percibiría en situación de crisis. Será un

prestamista global, desarrollando un papel importante en los países que quieran

reestructurar su deuda y superar la crisis financiera.

La

contrapartida a esto está en que presta asistencia a los gobiernos y bancos

centrales, nadie presta dinero sin condiciones y el FMI no es un banco de

desarrollo, ni un banco central mundial, sino que al ser una institución con

sus controles trata de mantener estable el sistema monetario, para que el

dinero fluya entre países sin problema, es por ello que vela por los bancos que

prestan dinero. Si un país persistentemente ignora sus obligaciones con el FMI,

el resto de miembros puede oponerse a

que el país en cuestión, sea perceptor de dinero en caso de necesidad.

Por lo tanto, un saneamiento económico por

parte del FMI implica unos “deberes” por partes de los miembros, como son una

reducción en los gastos sociales; aumento de la recaudación fiscal (parte para

cubrir deuda con un superávit fiscal, y no para invertir en el país que es lo

que genera crecimiento); eliminación de subsidios; reducción de aranceles; *estructura de libre mercado y reformas

para conseguir una mayor flexibilización laboral. ¿Os suena alguna reforma

parecida en España?

*Tipos

de Cambio: Ante la existencia de monedas diferentes, existe una tasa

que te permite hacer una compra/venta a un determinado precio, el cual nunca es

el mismo sino que fluctúa. La tasa de cambio siempre viene dada para dos divisas

e indica cuántas unidades de una moneda son necesarias para comprar una de la

otra. Por ejemplo, 1GBP (libra esterlina)= 1,16104 €, es decir, por cada libra

que quiera comprar, tendré que pagar 1,16104 €.

*Estructura

de libre mercado: El modelo de libre mercado hace referencia a la

ausencia de la participación del estado en materia comercial. El precio lo

fijará el mercado, si hay mucha oferta y poca demanda éste será bajo, y cuando

la demanda es superior a la oferta éste tiende a incrementar. Habrá libre competencia,

sin existencias de aranceles ni tasas. Es el modelo contrario a un mercado

regulado, como puede verse en países dictatoriales.

lunes, 17 de junio de 2013

Gracias

Post inusual, pero el otro día estaba leyendo ciertos blogs

que sigo, y me paré a pensar lo impersonales que pueden llegar a ser. El papel

digital es frío, no llegamos a saber nada de la persona que creemos que nos

está contando algo interesante. Hoy he visto que tengo 2074 visitas, si lo

comparo con otros blogs, es una cosa insignificante, pero para mí cada una de

ellas es un éxito, teniendo en cuenta que tengo veinte entradas y que no se trata de ningún blog de moda, decoración

u otras variedades más amenas, sino que se trata de conceptos de economía que

pueden, en principio, no resultar atractivos. Por ello, quiero agradecer

vuestra participación en uno de mis proyectos, me gustaría que me conocierais

un poco más, quizás los que se sientan identificados, puedan encontrar una

motivación, como la encontré yo.

En realidad no me gusta hablar de mí, no me gusta llamar la

atención, prefiero pasar desapercibida, me pone nerviosa sentirme observada. Mi

familia es modesta, y siempre me han enseñado que sin constancia no se consigue

nada en la vida. Tuve la suerte de estudiar una carrera que me gusta, y la mala

suerte, quizás, de conformarme con el primer trabajo que me salió y que resultó

no convencerme demasiado. Por eso, años después decidí cambiar mi suerte, y

aunque va lento, está cambiando. Soy de la convicción que cuando algo te motiva

llegarás a ser el mejor, y sobre todo, conseguirás ser feliz con ello. La

felicidad, ese ansiado estado que todo el mundo anhela y que nadie es capaz de

percibir la mayoría de las veces, y todo porque se está más preocupado de cómo

encontrarla. Yo soy simple, la encuentro

en beber una cerveza compartida con amigos y una buena conversación. Me encanta

estar bien rodeada, rodeada de buena gente, de aquella que crea y no destruye,

los que prefieren el ahora al mañana. La gente que me enseña, las personas que

son auténticas, los que miran a los ojos sin tapujos me producen admiración y

se ganan mi respeto. Mi punto débil es la mentira, creo que es lo que consigue “matar”

todo lo bueno, siempre digo que es preferible una verdad que duela a una

mentira que mate, lo primero se llega a perdonar, lo segundo consigue sacar lo

peor de mí y además es lo que crea la desilusión, y ésta ya no tiene cura, sólo

tiene cicatriz.

Estar en paro me ha hecho pensar, ha hecho que vuelva a

retomar cosas abandonas, ha hecho que tenga que desaprender cosas y que tenga que aprender otras nuevas. El blog ha sido

una vía de escape, y pensar que alguien puede saber un poco más de algo gracias

a tan poco, me hace sentir bien. Además, me gusta leer y estar informada, creo

que todos deberíamos, ya lo decía José Luís Sampedro, sin libertad de

pensamiento la libertad de expresión es inútil. Hay que estar preparados para

poder interpretar la información.

No podría vivir sin música, lo que una

canción puede hacerme sentir, pocas cosas lo hacen, de hecho, puedo escuchar

1000 veces un tema, que 1000 veces me hace desconectar. Me gusta evadirme,

tener mis ratos de soledad, es cuando saco lo positivo a lo negativo, cuando

decido ver a la vida como una victoria y no como una derrota. Me cuesta digerir

las decepciones producidas por personas que tenían mi aprecio, pero cuando pasa

el tiempo necesario y consigues mirarlas de lejos, te das cuenta de que cada

una te hace crecer como persona y que lo importante es que no hagan que dejes

de ser tú, porque acabas descubriendo que siempre vienen cosas mejores ó

quizás, las veamos como mejores porque aprendes a apreciarlas.

Intento ser autosuficiente y conseguir los méritos por mí

misma, aunque sé que no sería nadie sin mi gente, la necesito para respirar,

desde los que están a 5000km, como los

que están a 10, siempre están. Ya se sabe que no es lo que se dice, es lo que

se hace. Y en mi caso, no me gusta prometer lo que no puedo dar.

Incorformista

por naturaleza, me exijo tener siempre propósitos que alcanzar, intento cuidar

mucho la relación con mi yo, quererse a uno mismo y no olvidar que nos debemos

un respeto es algo fundamental, si quieres no perderte a ti mismo por el

camino. Yo puedo decir que llegué a perderme, pero encontrarme es lo mejor que

me ha podido pasar. Soy más de las pequeñas cosas, y me decanto por los

valientes sin escudo, odio la cobardía, me parece ruin. Me gusta lo directo, lo

sincero y no doy la bienvenida a la desconfianza ni a aquello ó a aquell@s que la

generen.

Quiero poder conseguir mis objetivos, uno de ellos lo tengo

gracias a vosotros, porque al final es cierto, que todo lo que hagas en la vida

tiene un valor, por pequeño que sea, pero un valor, y eso siempre suma, y la

vida se trata de eso, de sumar.

Suerte en vuestros proyectos y gracias por acompañarme en

uno de los míos.

Me despido con una frase de Leonard Cohen “Actúa de la

manera en la que te gustaría ser, y pronto serás de la manera en la que actúas”.

martes, 11 de junio de 2013

El arte de gobernar: Los Lobbies.

Según la definición de la RAE un lobby se define como “Grupo

de personas influyentes, organizado para presionar en favor de determinados intereses”.

Aunque todos sabemos

qué son los lobbies porque oímos hablar de ellos constantemente, me

gustaría indagar un poco en por qué hay tanta desconfianza alrededor de estas

organizaciones, y qué motiva esa desconfianza, porque como casi todo en la

vida, los lobbies pueden ser positivos o negativos, ello dependerá de la ética, legitimidad y transparencia con la que se lleven a cabo las operaciones

en las que éstos participan.

Desgraciadamente, puede que la imagen de los lobbies negativos esté más presente en

nuestra actualidad, abusando de su poder para enriquecerse más si cabe. Rectifico,

siempre cabe enriquecerse más. Algunos

ejemplos de ello, lo vemos en las petroleras y su manipulación con el precio del

barril, farmacéuticas, entidades financieras etc.

Tras una primera pincelada, concluimos que los lobbies son

por tanto unos colectivos con intereses comunes, que llevan a cabo una serie de

acciones para poder influir en decisiones y políticas del Gobierno y/o

Congreso. Para poder defender esos intereses que ellos consideran justos,

intentan buscar tener relaciones directas con las autoridades públicas.

Procedamos a indagar un poco más en la “entredicha”

transparencia que envuelve a los

lobbies, punteo entredicha

precisamente, por el secretismo con el

que se firman este tipo de operaciones. Los acuerdos se realizan en despachos

inaccesibles para el ciudadano de a pie, son operaciones que se hacen a

contacto directo entre el tomador de la decisión y el interesado. No se

proporciona al ciudadano, a los posibles

afectados por la ejecución de esos procedimientos, información alguna, ni

siquiera desde el Congreso, sobre el contenido de lo pactado ni sobre los

argumentos que han sido presentados a los decisores para conseguir ese acuerdo.

Todo esto genera un clima de desconfianza hacia los intervinientes, que hace

que la imagen de los lobbies se asocie a corrupción, intercambio de intereses,

manipulación etc.

A parte de la falta de transparencia, existe otra peculiaridad

que caracteriza a estas organizaciones, y es su acceso privilegiado a la

autoridad. El juicio público se hace oír cada vez más en este propósito, ya que debemos de ser

conscientes de que un Estado debe salvaguardar los intereses del conjunto de sus ciudadanos y no sólo los

de unos grupos con relativa importancia dentro del país y de su economía. Se ha

de respetar el principio de que todo ciudadano es igual ante la ley, y aunque

es cierto, que todos podemos tener acceso a los organismos públicos, ni la

presión, ni los tiempos de respuesta son los mismos. Creo que algo que todos

tenemos claro a día de hoy, es que para incidir en la política hay que tener

capacidad de negociación, el refrán por todos conocido “Por el interés te

quiero Andrés”, aquí se llena de significado, dándose una multiplicidad de

intereses irresistible. Consecuentemente,

los Estados dedican sus tiempo a atender a personas o grupos de personas que

disfrutan de un mayor poder ya sea por el número de personas al que

representan, por su influencia en el sector al que pertenecen, por su

reconocimiento público etc. Mientras que el resto de grupos que no disfrutan de

tanto poder (en los que entraríamos el 90% de la población) pueden presentar

sus quejas, reclamaciones o proposiciones ante los servicios públicos

convenientes y deben ser atendidos, porque la ley así lo recoge, pero no

acceden ni a las mismas autoridades públicas, ni ejercen la misma presión, ni

las respuestas ni los tiempos en los que éstas se formulan, se igualan a los

que gozan los lobbistas. Como conclusión,

podemos decir que por ley se garantiza el acceso pero no la influencia que se

ejercerá.

Con referencia a lo anterior, se dan prácticas en la que

empresas o personas que no reciben el trato deseado por parte de las

autoridades públicas, acuden a los lobbies para que éstos intercedan para

defender sus intereses, y ellos a cambio

reciben una compensación, normalmente económica. He aquí la legitimidad del

trabajo desempeñado por el lobbista.

¿Qué características poseen los Lobbies?

El lobbista es un gran negociador, gran conocedor de las

políticas públicas, sabe muy bien cuáles son las prioridades de los gobiernos y

eso ayuda a encontrar puntos de acuerdo en el conflicto de intereses. Los

Gobiernos ven en ellos focos de información especializada a la que ellos no

tienen acceso, y esa información es muy valorada, sobretodo en tiempos de

cambios y de tensión, donde la complejidad es creciente. Por ejemplo, el

ministro de Industria se reúne con los empresarios que representan al sector

automovilístico en nuestro país, son ellos los que conocen bien el mercado y

sus fluctuaciones, debemos de ser conscientes, de que un ministro no puede

saber de todo en profundidad.

La solución a esto, sería la regulación de los lobbies, dar

luz a tanta oscuridad traerá un mayor conocimiento de cómo se están resolviendo

los conflictos de intereses, y eso haría

que se puedan emitir juicios fundados en una realidad plasmada en papel. De

momento, nos quedamos con mucho desconocimiento, y lo desconocido sólo trae

desconfianza.

miércoles, 15 de mayo de 2013

Qué son y cómo funcionan los paraísos fiscales

Últimamente sobretodo, los llamados paraísos fiscales están

continuamente en los medios porque cada vez somos conocedores de más y más casos,

tanto de empresas como de particulares, que se benefician de las ventajas que

conceden estos territorios. ¿Qué son los paraísos fiscales? Pues son como bien

he dicho, territorios que están por todo el mundo, en los que los inversores

extranjeros gozan de una baja o nula tributación, además de disfrutar de una

opacidad en las operaciones que allí pueden llevar a cabo, gracias a la

inexistencia de registros y controles de las mismas. En algunos casos, se

produce una exención total y en otros una reducción considerable del impuesto,

y siempre y cuando los negocios se realicen fuera del paraíso fiscal. Los

ciudadanos y empresas residentes en el país sí están obligados a pagar sus

impuestos.

Podemos preguntarnos por

qué determinados países optan por este tipo de estrategias, pues bien, debemos

tener en cuenta que en la mayoría de los casos se trata de países de tamaño

reducido, con escasos recursos naturales e industriales lo que implica que los inversores

inicialmente no se vean atraídos. Es por ello, por lo que buscan a través de

políticas tributarias muy beneficiosas para el inversor, atraer capital extranjero y utilizarlo para fortalecer sus economías,

creando empresas, potenciando empleo y otras finalidades económicas y

financieras.

Vamos a ver algunas de las principales características de

este tipo de “oasis” financieros y fiscales :

Guardan la

titularidad de empresas y cuentas bancarias. No hay un registro público de

propietarios y accionistas de empresas, existen los llamados “Nominees” que son

los representantes formales de las mismas y los que tramitan las

operaciones. Otro punto de gran

atractivo para las empresas, es la simplicidad de formalización y registro.

Allí la burocracia no es un problema.

Existe en ellos también el conocido como “Secreto Bancario”,

que permite la utilización de cuentas anónimas y numeradas y la no-obligación

para el banco de identificar y conocer al cliente.

Estos países no firman tratados ni convenios con otros

países que supongan un intercambio de información bancaria o fiscal, y no penan

el blanqueo de dinero.

Además se esfuerzan

por tener una estabilidad política y monetaria, esto tiene su lógica, puesto

que ¿Quién invertiría en un país inestable?

De esta manera podemos ver lo sumamente atractivos que son estos territorios para las empresas y ciudadanos extranjeros con ingresos elevados, los cuales

sufren en sus países altas cargas impositivas, sobretodo en estados

europeos, donde pueden alcanzar casi un 50% de los ingresos.

A esta salida de

dinero se la conoce como “Fuga de Capitales”, que por razones obvias preocupa

cada vez más a los países de origen, que ven su recaudación mermada. Es por

ello, por lo que cada vez se toman más medidas para evitarlo, pero el vivir en

un mundo globalizado, donde se ha apostado por una liberalización del comercio,

se hace sumamente complicado controlar los movimientos de dinero a estos

países.

Por lo tanto, nos quedamos con que para las empresas tener

filiares en paraísos fiscales supone atractivas ventajas, mejoran su cuenta de

gastos al pagar menos impuestos, siendo

así más competitivas (además de otras, como otra vía de financiación); y a los

particulares, les dota de poder beneficiarse de depositar dinero con la

tranquilidad de no ser presas del fisco de sus países.

Muchos pueden pensar que

esto puede suponer un “chollo”, pero hay que tener en cuenta que los impuestos

son necesarios, son la base de la convivencia social. Si queremos tener y

disfrutar de servicios e infraestructuras, como contraprestación tenemos que

pagar impuestos, y cuanto más desarrollado y avanzado esté un país, más

impuestos habrá que pagar puesto que las

necesidades serán mayores. La educación, sanidad, desempleo, pensiones,

dependencia etc son pagados con impuestos. Lo que no es justo, y aquí hablo

bajo mi punto de vista, es que los que más ingresan tengan la opción de

librarse de pagar y son las medianas empresas y el ciudadano medio quien paga

siempre. Lo que deberíamos hacer como ciudadanos, es prestar más atención al

gasto público, exigiendo que el gobierno rinda cuentas detalladas sobre CÓMO y

EN QUÉ gastan el dinero de nuestros impuestos.

Para acabar os dejo un par de datos de interés,

·

Según la ONG Intermon Oxfam una tercera parte de

la riqueza global se esconde en paraísos fiscales. Se calcula que con esos

beneficios fiscales se acabaría con el hambre en el mundo.

·

Según el

Observatorio de Responsabilidad Corporativa

el 86% de las 35 mayores empresas que compone el IBEX (empresas que representan

la llamada marca España) tienen alguna filial en paraísos fiscales.

lunes, 6 de mayo de 2013

¿Quieres saber más? La Balanza de Pagos :Cuenta Corriente

Supongo que muchos de ustedes han oído hablar, sobre todo en

las noticias, sobre el superávit ó déficit de la Balanza de Pagos, Comercial,

de Servicios... ¿Pero sabéis realmente que os están queriendo decir ó qué

compone la Balanza de Pagos de un país? Pues bien, aunque puede ser un tema

bastante extenso, intentaré explicarlo de una forma resumida para que al menos

podáis tener una idea global y así saber interpretar los datos que puedan

llegar a vosotros a través de los diferentes medios. Aunque me centraré en la

Balanza Comercial, voy a empezar con una breve introducción sobre la Balanza de

Pagos.

La Balanza de Pagos definida groso modo, es la relación que

se establece entre el dinero que un país se gasta en otros países y el dinero

que éstos se gastan en el país. Tenemos que tener en cuenta, que vivir en un

mundo globalizado obliga a que las

economías se encuentren interconectadas, de ahí, la existencia de multitud de relaciones económicas y financieras

entre unos países y otros. La Balanza de Pagos recoge todas las transacciones

monetarias, ya sean de bienes y servicios, de inversiones en capital o de transferencias

financieras durante un periodo, normalmente de un año.

Un país (ciudadanos, empresas y gobierno) obtiene recursos

monetarios con las exportaciones y con

los ingresos que vienen de préstamos e inversiones que realiza a otros países. Éstas van con símbolo

positivo en la balanza, mientras que por

otra parte, gasta recursos en importaciones y en inversiones en países

extranjeros, suponiendo datos negativos para la balanza. De ahí que se hable de Déficit en la Balanza de Pagos y/o Superávit

en la Balanza de Pagos.

Está dividida en grupos, y los saldos de esos grupos nos aportan una información

específica acerca de la situación que tiene el país con respecto al exterior,

es por ello, que es un elemento de análisis importante para saber si un país

está o no equilibrado, y poder determinar así, las políticas económicas

adecuadas. Hablar de cada uno de ellos haría de este artículo algo quizás

aburrido, y como lo que pretendo es que

los lectores se queden con la idea general vamos a centrarnos en el análisis de la

Cuenta Corriente.

Empecemos con la Balanza Comercial, la cual refleja las exportaciones

e importaciones de bienes tangibles, y nos informa de si el país está vendiendo

más de lo que compra o si por el contrario incurre en un déficit. Dentro de

está balanza entran la compraventa de automóviles, vestimenta, alimentación

etc.

También tenemos la Balanza de Servicios se registran las

operaciones de compraventa de servicios. Aquí se incluyen los transportes, el

turismo, servicios informáticos, royalties etc. Es un indicador necesario porque para muchas economías

desarrolladas su sector terciario (el de servicios) tiene mayor peso que el

resto.

La balanza de rentas recoge los ingresos y los gastos en los

que incurre un país a través de los dos factores de producción trabajo y

capital; trabajo (remuneración de los trabajadores fronterizos) y las rentas de

capital que son aquellas generadas por algún activo financiero, como por

ejemplo puede ser un préstamo, o pasivo

financiero como bonos, obligaciones etc.

Por último, la Balanza de Transferencias muestra los

movimientos de dinero, que pueden ser recíprocos o unidireccionales, entre los

residentes de distintos países. Para que

nos hagamos una idea, un ejemplo sería los envíos de dinero que los extranjeros

mandan a sus países de origen, las donaciones entre gobiernos, premios

artísticos, premios científicos etc.

Espero que os haya ayudado a comprender un poco mejor la

importancia de la Balanza de Cuenta

Corriente, más que nada porque a todos nos debe interesar cómo funciona a nivel

exterior este nuestro país, duramente castigado por una crisis demasiado larga

y que está dejando a demasiadas “víctimas”.

martes, 9 de abril de 2013

"...tenemos el DEBER de vivir la la vida" J.L Sampedro

Adiós Sampedro, por ser una fuente de inspiración para mí. Creo que ha sido buen economista, buen escritor, buen humanista, aunque por lo

que hemos podido ver por su trayectoria, creo que mejor persona, al menos ha

sido coherente con lo que decía, y así actuaba. Ese es el problema que hay hoy

en día, la diferencia entre lo que se dice que se es y cómo los demás nos ven, es el cómo se actúa. Él no tuvo esa diferencia, de

hecho en varias entrevistas hace

referencia a que ha vivido siempre con el fin de sentirse bien consigo mismo, y

que según dicen podría haber llegado más lejos, pero para él, actuar como lo

hizo, le llevó a estar donde quería y a ser respetado, sobretodo por él mismo

Fue subdirector general del Banco Exterior de España, se

hizo catedrático de Estructura Económica, fue nombrado senador en el 77, miembro

de la Real Academia Española, escritor y uno de los críticos más activos de la

actual situación social y económica.

Mejor que hablar de él os dejo un vídeo donde él mismo se

define, creo que deberían concederle esos 26 minutos porque no les dejará

indiferentes. Quedarme con una de sus

citas es complicado, quizás hay tres que sé que no debo olvidar “Tendremos

el derecho de vivir la vida, pero

también el deber de vivirla” “Sin

libertad de pensamiento la libertad de expresión no sirve de nada” y “Cualquier

cosa que se haga puede ayudar a que se cambien las cosas”.

lunes, 1 de abril de 2013

“Acorralando, contagiando y quitando”

Corralito, término acuñado en Argentina tras la restricción a la libre disposición de

dinero en efectivo, llevada a cabo por el entonces presidente Fernando de la

Rúa en el 2001. En realidad, el significado hace referencia a “un recinto con

barrotes para que los niños jueguen dentro”, podemos ver la sinergia con lo que

sucede en el sistema financiero, “el dinero está dentro del sistema, pero no

puede salir”.

El fin de aplicar esta medida es evitar la salida en masa de

dinero del sistema bancario de un país, lo que provocaría un colapso bancario

puesto que como todos sabemos, no hay suficiente dinero líquido en el sistema

como para hacer frente a peticiones de liquidez en masa. Una retirada colectiva

de dinero de las entidades por parte de los ahorradores, puede provocar la quiebra

de un país, porque consigue atraer a una crisis económica y financiera por la

falta de liquidez. En Argentina el efecto no fue el deseado, sí que consiguió

parar en un primer momento el pánico bancario existente, pero luego los efectos

sobre la economía acabaron resintiendo mucho al país por las consecuencias

negativas en el comercio y en la actividad productiva, originando la recesión

más grave que han sufrido hasta ahora.

Lo que hemos vivido en el caso de Chipre, es el primer caso

desde la creación de U.E. El Eurogrupo pactó un rescate para evitar la caída

de la isla por valor de 10.000 millones, la característica especial ha sido que

la condición necesaria para que se hiciese efectivo ese rescate, es que 5.800

millones lo consiguieran los chipriotas a través de un impuesto en sus

depósitos bancarios. Para ponernos en antecedentes y entender mejor todo lo que

rodea a la situación chipriota, decir que es el país más pequeño de la U.E, tiene

un sistema financiero hiperdimensionado para la población existente en el mismo,

debido a un crecimiento del crédito demasiado rápido y una burbuja

inmobiliaria. Os muestro un dato, al comienzo de la crisis los activos de los bancos* eran 8 veces el

PIB de Chipre y la vivienda acumulaba un encarecimiento del 60%.

Ha sido un “paraíso” para empresas dado que su impuesto de

sociedades era del 10% (en España es del 35%)de ahí la presencia notoria de capital extranjero,

especialmente ruso, en la isla. También su cercanía a Grecia y la gran

exposición que han tenido los bancos en ella, han empeorado la situación del

sistema financiero chipriota.

Ante la perspectiva de que los ciudadanos tengan que pagar

con parte de sus ahorros el rescate a los bancos, se procedió a un corralito

temporal, y así evitar el temido pánico bancario. Hasta el pasado jueves las

oficinas de las entidades financieras se mantuvieron cerradas y los clientes

sólo pudieron sacar dinero en cajeros y con un límite. Ahora en realidad sigue el corralito controlado,

donde los clientes sólo pueden retirar en efectivo 300€ diarios, hay

restricciones en transacciones bancarias y en pagos con cheques, además de más

medidas para el control de capitales, que según el banco central se revisarán

cada día, para flexibilizarlas o por el contrario ajustarlas. Por lo tanto, a

día de hoy el gobierno no ha publicado ningún cronograma sobre su actuación en

este asunto.

Este rescate les va a costar a los chipriotas una reforma

exhaustiva del sistema financiero, desaparecerá el segundo mayor banco de la

isla, el Banco Popular de Chipre o Laiki

y una quita de los depósitos superiores a 100.000€. Los activos garantizados

(los inferiores a 100.000€) pasaran al

Banco de Chipre.

¿¿¿A qué se refieren cuándo hablan de quita???

Cuando leemos o escuchamos que en Chipre se aplicará una

quita del 37,5% de los ahorros, se refiere a que ese porcentaje de ahorros será

cambiado automáticamente por acciones del banco. Pero además otro 22,5% de los

ahorros depositados serán congelados durante 90 días, los cuales dependiendo

del transcurso del proceso de recapitalización de la entidad será convertido

también en acciones o por el contrario se devolverá en dinero. Digámoslo así, es como si apartan ese 22,5% mas,

para estar cubiertos en el caso de que el banco necesitara más dinero para su reestructuración.

Por lo que vemos la Trokia no está dispuesta a rescatar más

entidades sin que sus clientes carguen con parte de la mala gestión de sus

bancos. En este caso, lo pagaran los depósitos de más de 100.000€, o al menos

digamos que por el momento. Este ha sido el primer caso, pero dudo que sea el

último. Injusto como casi todas las

consecuencias de este sistema capitalista, que se “desangra” a velocidad de

crucero. A todo esto, ¿Y los gestores, los culpables de esa mala

administración, también pagarán? No lo creo, su dinero estará a buen recaudo en

una de esos llamados paraísos fiscales, allí donde todo “chorizo” encuentra

su vara…

*Activo de un banco: Recordad que en las entidades

financieras el activo del balance está formado

por el encaje (dinero) que tiene, y por las inversiones, las cuales son créditos, préstamos

hipotecarios a clientes; bonos,

obligaciones, acciones que tengan de otras empresas, bancos etc. Todo lo que

para ellos suponga un derecho de cobro

convertible en dinero.

lunes, 4 de marzo de 2013

Eso que llaman PIB

Después de las terroríficas cifras de paro publicadas, he

decidido hablar un poco sobre esta variable macroeconómica, tan conocida y al

mismo tiempo tan desconocida, puesto que la gran mayoría no saben qué mide ni

qué variables lo componen. Y decido esto, porque es con el PIB con el que los

economistas miden el crecimiento de un país, y dado que el crecimiento es lo

que hace crear empleo, puede que os ayude saber qué influencia tiene esta variable en el mismo.

El crecimiento económico se mide con el PIB (Producto

Interior Bruto), cada vez hay más teorías en contra de ello puesto que no se

tienen en cuenta a otras muchas variables importantes, sólo el aumento de la

renta o de los bienes y servicios producidos en un país durante un periodo de

tiempo.

Se dice que el PIB es una herramienta macroeconómica porque

se utiliza para estudiar la “economía global”. El término macroeconomía se

utiliza cuando hablamos sobre el estudio global de la economía. Cuando muchas

veces leemos o escuchamos en los medios de comunicación “política fiscal y política monetaria”, saber que se trata de estrategias

macroeconómicas, porque afectan a la economía en su conjunto.

Retomando la definición del PIB, se dice que es la variable

que mide el valor monetario de los bienes y servicios finales que son

producidos en una economía. Se tiende a pensar que es la variable por

excelencia para saber cómo está el país. Y es por ello, por lo que se la

considera una medida del bienestar, porque se supone que un mayor PIB implica unos mayores ingresos para

la población, y esos mayores ingresos hacen incrementar el consumo, con lo que

más necesidades se quedan cubiertas y esto aumenta el nivel de bienestar. Hay

muchas discrepancias con tomar el PIB como medida del bienestar puesto que sólo se mide a través del ingreso, y el estado de

bienestar no sólo depende de los

ingresos, sino que hay variables como la salud individual y ambiental,

calidad de vida etc. que también influyen en el estado de bienestar.

Dicho esto, nos

quedamos con que la variable PIB es un buen indicador del rendimiento

macroeconómico, pero que no es una buena

medida en solitario, para medir el estado de bienestar en su conjunto

Otra cosa en la que quiero reparar, es la diferencia entre

lo que llaman PIB Nominal y PIB Real. En el PIB Nominal nos encontramos con la

presencia de la inflación, que dificulta las comparaciones entre períodos al tener en cuenta la influencia de los

precios. Imaginemos que estamos comparando el PIB de dos

períodos consecutivos, pero que durante el segundo período se ha

producido una subida generalizada de precios, provocando un incremento de la inflación y cómo

consecuencia, también un incremento del PIB en ese período. Pero ¡OJO!, no

debido a un incremento de producción sino a un incremento de precios. Para evitar

esto, se acude al PIB Real, que se consigue descontando el efecto de la

inflación en el precio, en términos más técnicos, decimos deflactando el PIB

Nominal. Y de esta manera, se mide realmente que se haya producido un

incremento en el PIB por un incremento en la producción de bienes y servicios,

y no por una subida de precios de los mismos.

Aunque no vamos a entrar en analizar cómo se calcula el PIB

porque no es el fin de este artículo, para aquellos interesados que tengan

curiosidad en saber qué tipo de variables se tienen en cuenta para su cálculo, échenle

un vistazo a lo siguiente.

El PIB se mide sumando todas las demandas de bienes y

servicios que se producen en un determinado espacio. Realmente lo que se hace es

cuantificar la producción. Podemos dividir el gasto de un país en cuatro: El consumo, que es el gasto que llevan a

cabo las familias; la inversión en

capital, es el llevado a cabo por el sector empresarial en viene de equipo etc.;

el consumo del gobierno, conocido

como gasto público; y los resultados

netos del comercio exterior, que es la diferencia entre exportaciones e

importaciones.

Analizando lo anterior, ahora podemos ver cómo en el caso de

España, donde el consumo de las familias se ha visto reducido bruscamente; las empresas no invierten porque

entre otros factores, el sistema financiero no está moviendo el crédito; donde

el gasto público ha sido reducido frente a las exigencias de la U.E, el

PIB se encuentra en un retroceso

continuo, y así la creación de empleo se parece, en mi opinión, cada vez más a

una utopía.

miércoles, 20 de febrero de 2013

¿Qué harías si el dinero no importara?

Hoy os dejo un vídeo que nos invita a pensar, que nos invita a hacer una reflexión sobre nuestro paso por la vida, sobre si somos conformistas o por el contrario, luchamos contra los miedos para intentar conseguir lo que desemos. Dicen que la felicidad, yo mas bien creo la libertad, es la ausencia de miedo. Habrá que comprobarlo.

http://www.youtube.com/watch?v=-yBA3tngqnA (se pueden activar los sustítulos)

Disfruten.

Hoy os dejo un vídeo que nos invita a pensar, que nos invita a hacer una reflexión sobre nuestro paso por la vida, sobre si somos conformistas o por el contrario, luchamos contra los miedos para intentar conseguir lo que desemos. Dicen que la felicidad, yo mas bien creo la libertad, es la ausencia de miedo. Habrá que comprobarlo.

http://www.youtube.com/watch?v=-yBA3tngqnA (se pueden activar los sustítulos)

Disfruten.

lunes, 11 de febrero de 2013

Mercados Interbancarios & Relación Euribor e Inflación

¿De dónde obtienen los bancos el dinero qué mueven?

Todos sabemos que el objetivo principal de las entidades

financieras es el de conseguir fondos con los que disponer de recursos para

poder prestar dinero y así hacer negocio. Y por otra parte, controlar el riesgo

para asegurarse del cobro del dinero prestado.

Cuando los bancos no consiguen captar el dinero suficiente a través de

los depósitos y con la venta de activos financieros a sus clientes, acuden a buscar más recursos

al conocido en economía como Mercado Interbancario, y así conseguir llevar a cabo sus objetivos,

pudiendo satisfacer la demanda de crédito del mercado manteniendo sus

requerimiento de liquidez ó coeficiente de caja, que no es ni más ni menos, que

el porcentaje de activos líquidos (efectivo) que por ley deben mantener todas

las entidades financieras, para estar preparadas para un temido pánico bancario

por parte de los clientes. (Recordemos el conocido “corralito” de Argentina).

En el mercado interbancario sólo se cruzan operaciones entre

entidades de crédito, y en él se gestionan los excedentes y déficits de capital de las entidades en un corto plazo

de tiempo, es decir, que todos los préstamos que tienen lugar pueden ser como

mucho de un año. De estas operaciones, se obtiene, a través de promedios

diarios de los datos de los principales bancos europeos, el tipo de referencia

para el resto de los préstamos, el

Euribor.

Tenemos que introducir un tercer participante en este

mercado, se trata del BCE, el cual como autoridad monetaria de la zona euro,

puede modificar los tipos de interés cuando lo crea oportuno. El BCE tiene como

objetivo principal controlar la inflación, ¿Y cómo lo hace? Inyecta y detrae

liquidez en el sistema, a un tipo determinado (el Euribor que fije) utilizando

el mercado interbancario.

Por lo tanto, realmente se puede decir que tenemos dos

mercados interbancarios en uno dentro de

la zona euro. Está el formado por los intercambios monetarios (de dinero) entre

las entidades financieras, y en segundo lugar tendríamos el mercado

interbancario donde el BCE interviene para controlar la inflación, para cuya

acción, fija el tipo de interés oficial. Me gustaría explicaros la relación que

existe entre el tipo de interés y la inflación, porque es algo que siempre sale

en los medios y quizás más de uno/a, se haya preguntado por qué el BCE sube los

tipos de interés (Euribor) cuando la inflación es elevada. Bien, debemos tener

en cuenta, que cuando los tipos son altos los préstamos interbancarios son más caros,

esto quiere decir que a los bancos les cuesta más conseguir dinero prestado por

otros bancos, y para mantener sus márgenes

lo que hacen es subir ellos también el precio al que dan los préstamos a sus

clientes, que en este caso seríamos nosotros (particulares + empresas). Como

nos cuesta más caro conseguir el dinero, se piden menos préstamos y esto hace

que la actividad económica de un país se vea reducida, ya que si las empresas

no piden préstamos, realizan menos inversiones, y si los particulares tampoco

lo hacen, no consumen al no tener dinero barato con el que financiar sus

compras. Lo que sí incrementa es el ahorro, ya que al incrementarse el Euribor,

los productos pasivos, como los plazos fijos por ejemplo, se pagan más caros.

Este panorama de reducción de la actividad económica y merma

del consumo, provoca una contracción del dinero en circulación dentro de esa economía,

y cuando esto sucede, la inflación baja. (Por eso en épocas de expansión donde

el consumo y el crédito se disparan, hay más dinero en movimiento y hay una

mayor inflación).

Por último acabar especificando, que el Euribor es el tipo

de referencia al que las entidades ofrecen prestar dinero en el mercado

interbancario. Este tipo dependerá, entre otros factores, de los plazos de

devolución del préstamo, por ello nos encontramos con que hay Euribor a un día,

una semana, a un mes y a un año.

*Recuerden que las entidades financieras pueden acudir a

otros mercados para conseguir financiación, como por ejemplo, al mercado de

valores tal y como vimos en uno de los últimos post.

martes, 29 de enero de 2013

¿ARE YOU READY?

Cuando el buscar trabajo ocupa gran parte de tu rutina

diaria, cuando lees cada oferta que te puede interesar y cuando al leerla

sientes como si algo te hiciese chiquitillo, al ver que piden tantas cosas

que piensas, qué has hecho todo este tiempo que no tienes ni la mitad de cosas de lo

que piden… Pero a los cinco minutos decides reponerte, y te animas a ti mismo, le echas la culpa a la crisis y alejas esos fantasmas que nos hacen pensar que no tenemos talento.

Según un estudio

de Manpower el 35% de los parados no ha realizado una entrevista de trabajo en el

último año, el 46% ha participado en algún proceso de selección una, dos o

hasta tres veces en un año, y el otro 19% lo ha hecho en más de tres ocasiones.

Al leer este tipo de informaciones, nuestro pesimismo vuelve a aparecer azotándonos de nuevo, y haciéndonos olvidar al

YO VALGO para recordarnos el NO

ENCONTRARÉ NADA. Hoy he conocido a una persona con magia, de esas personas que realmente

consiguen hacer que veas cuando tu ceguera te lo impide, ceguera que es el

miedo al fracaso camuflado. Me ha parecido interesante, y por ello me gustaría

compartir con los pocos que puedan leer esto, un pedacito de esa magia, porque

quizás los que se encuentran desanimados y perdidos, en este camino duro y

pesado de la “búsqueda de empleo” , puedan aunque sea por un rato, “ver entre

tanta oscuridad”.

Ante todo, necesitamos reconocer nuestra imperfección, no

somos perfectos, ni chicos diez, de hecho la excelencia es una utopía. Pero

somos personas preparadas, la mayoría con una inteligencia media, tenemos recursos dormidos de los que ni

siquiera somos conscientes, entre otras cosas, porque es el momento en el que

nos enfrentamos a las situaciones, cuando los utilizamos. Y sino, pensad cuántos de vosotros

no os habéis dicho en alguna ocasión “pensaba que no iba a ser capaz, pero al

final he podido”. El enfrentarnos a

situaciones complicadas, hace sacar los mejor de nosotros mismos. Necesitamos

creer, necesitamos el ensayo error para conseguir esa experiencia, y no en un

puesto de trabajo, sino experiencia en la vida, en saber que la esperanza y la

ilusión son el motor que nos mueve cada día, y a ser conscientes de que dentro de nuestras cabezas, puede estar una gran idea a punto de ser descubierta.

Precisamente ayer leí un artículo, era una entrevista a la

empresaria Catalina Hoffmann, socia fundadora y consejera de la cadena de franquicias Vitalia, a la que

le han otorgado el premio emprendedores a Pyme 2012. Ella montó la empresa con

tan sólo 26 años, contaba que mucha gente la intentó quitar la idea de la

cabeza, porque no era, según los bien avenidos, una idea viable. Y como bien

dice esta empresaria de éxito, cuando uno dice que quiere hacer sus sueños realidad, mucha

gente te dirá que es un imposible, y que lo que hay que hacer es no escucharles, o escucharles, pero no hacerles caso.

Os dejo un vídeo, es un fragmento de la película “En busca

de la felicidad”, que nos recuerda que no podemos permitir que nadie nos diga

lo que no podemos hacer.

Cada uno será lo bueno que quiera ser.(Paul Arden)

miércoles, 23 de enero de 2013

LA BOLSA

La manera más sencilla de entender este concepto es hacernos a la idea de que La Bolsa es un mercado donde una serie de compradores y vendedores se ponen en contacto para negociar la compra de una serie de productos. En este caso los productos son Valores, Materias Primas, Bonos, Divisas, Opciones, Créditos, Deudas y Derivados. Este tipo de mercados está abierto para todo aquel que esté interesado, la diferencia frente a un mercado convencional está en que para poder participar en el mercado, necesitaremos trabajar con una corredora, que será la que realice las gestiones por nosotros, a cambio de una comisión. Esto lo vemos a menudo cuando alguien quiere comprar acciones y por ejemplo, acude a su entidad bancaria para que ésta procese la operación.

Los países dan tanta importancia a las Bolsas porque cumplen una función muy significativa en el crecimiento de una economía ya que canaliza el ahorro hacia la inversión productiva, y vamos a ver por qué.

Las empresas, organismos públicos y/o privados cuando necesitan recursos para poder llevar a cabo sus actividades(adquirir bienes de equipo sería una opción) tienen varias opciones para poder conseguirlos, una de ellas es acudir a la Bolsa y vender sus activos financieros(entre los que se encuentran acciones, bonos, obligaciones etc.) en lugar por ejemplo de pedir un préstamo bancario. Por otro lado, están los llamados ahorradores (tanto instituciones como particulares) que desean obtener rentabilidad de sus ahorros o excedentes, y que eligen entre otras muchas alternativas de inversión que existen, acudir a comprar en Bolsa todos los productos que son emitidos por las empresas, organismos públicos y/o privados. Podemos decir que funciona como un instrumento de financiación para las empresas, organismos públicos y/o privados, y de inversión para los ahorradores, de ahí su importancia en una economía.

En el caso del mercado de valores mobiliarios (en aquel en el que se venden acciones, obligaciones, letras del tesoro, bonos, pagarés de empresas, títulos hipotecarios entre otros) la Bolsa ofrece a los compradores la posibilidad de convertir en dinero cuando lo deseen sus activos, favoreciendo así la liquidez en el sistema, lo que es muy importante para la realización de operaciones con diferentes horizontes temporales.

¿Y quién determina el precio de los productos?

En este tipo de mercado, el precio de los valores viene dado por la libre aproximación de la oferta y demanda siendo el precio de cada producto, un precio objetivo al reflejar lo que el mercado da por ellos. Para que este mecanismo de precios funcione correctamente debe haber una transparencia informativa, siendo la Comisión Nacional del Mercado de Valores la que ejerce una supervisión e inspección severa para que sea así. Los factores que pueden afectar a las bolsas pueden ser desde políticas económicas, incertidumbre política, la evolución de la economía global etc. Por ejemplo, En los momentos de euforia económica, la Bolsa responde con subidas, ya que las empresas obtienen mayores beneficios y su precio en el mercado bursátil se incrementa. Al mismo tiempo, bajan los tipos de interés, los ciudadanos disponen de más dinero y aumentan el ahorro y las inversiones En los períodos de recesión, sucede todo lo contrario y los precios de los valores tienden a baja. Ahora mismo, todos estamos viviendo cómo el BCE mantiene una política de tipos de interés bajos, para conseguir animar a las economías de la eurozona.

Para terminar, quiero hablaros sobre el Ibex 35. Todas las bolsas de valores tienen un índice que lo que hace es valorar las acciones de las empresas que cotizan en un mismo mercado, y que pretende reflejar las variaciones en el valor o en la rentabilidad de esos valores. Para que os hagáis una idea, lo podemos ver como una "carta de presentación" del país para el resto de inversores.

En España tenemos al IBEX 35, formado por 35 empresas elegidas por el Comité Asesor Técnico(CAT) que es el que valora el peso de las empresas en el mercado bursátil y en función de la importancia que tengan, entrarán o no a formar parte del Ibex 35.El valor que tiene el índice, lo vemos a diario en las noticias, cuando dicen por ejemplo, que el Ibex ha cerrado hoy a 8.613 puntos. Es una ponderación matemática de lo que se llama la "capitalización bursátil" de las empresas que lo forman, y corresponde al número de acciones en circulación multiplicado por el precio por acción. Por eso, podemos apreciar que no todas las empresas tienen el mismo peso en el Índice.

Suscribirse a:

Entradas (Atom)

.jpg)